Hintergrund

Die Rechtsgrundlagen des innergemeinschaftlichen Erwerbs finden Sie im Umsatzsteuergesetz (UStG) in § 1a Innergemeinschaftlicher Erwerb.

Der innergemeinschaftliche Erwerb ist umsatzsteuerpflichtig.

Die Steuer auf den Erwerb kann als Vorsteuer gemäß § 15 Abs. 1 S. 1 Nr. 3 UStG abgezogen werden.

In der Umsatzsteuer-Voranmeldung weisen Sie Bemessungsgrundlage und Steuer in der Kennzahl (Kz) 89 aus.

Die abziehbare Vorsteuer wird in der Kz 61 abgezogen.

Steuersätze für innergemeinschaftlichen Erwerb

- Öffnen Sie den Menüpunkt 'Verwaltung - Steuersätze'

- Prüfen Sie, ob die Steuersätze mit dem Kürzel 'I.g.E.' in der Tabelle vorhanden sind.

Steuersätze SKR-03:

Steuersätze SKR-04:

- Falls ein Steuersatz fehlt, scrollen Sie an das Ende der Liste.

- Tragen Sie die Angaben zum Steuersatz in der untersten leeren Zeile ein.

- Um die DATEV-Steuerschlüssel zu hinterlegen, klicken Sie rechts auf das grüne Symbol. Die Steuerschlüssel werden für die korrekte Berechnung der Steuer bei Exporten und Importen (ASCII und DATEV) benötigt.

Steuersatz 01.01.2007 01.07.2020 01.01.2021 I.g.E. 5% 0 18 16 I.g.E. 7% 18 16 18 I.g.E. 16% 17 19 17 I.g.E. 19% 19 17 19 I.g.E. Neufahrzeug 19 17 19 - Speichern Sie Ihre Angaben.

Konten für innergemeinschaftlichen Erwerb

In den Standardkontenplänen sind die Konten für die Buchung des innergemeinschaftlichen Erwerbs vorhanden.

Falls Konten in Ihrem Kontenplan fehlen, starten Sie die Kontenaktualisierung im Menü 'Verwaltung - Kontenaktualisierung'.

Buchungssätze

Eingangsrechnung

Buchen Sie die Eingangsrechnung aus innergemeinschaftlichem Erwerb mit dem Nettobetrag.

Die Steuer wird automatisch berechnet und gebucht.

| Beispiel: 19% USt/VSt | ||

|---|---|---|

| Sollkonto SKR-03/04 | Habenkonto | Nettobetrag |

| 3425 / 5425 EG-Erwerb 19 % Vorsteuer und 19 % Umsatzsteuer | Kreditor | 10.000 |

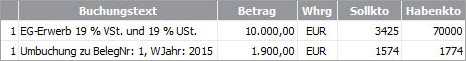

Buchungssatz im Journal mit automatischer Steuerumbuchung:

Zahlungseingang mit Skonto

Den Abzug von Skonto buchen Sie mit dem Zahlungseingang.

- Geben Sie in der Buchungsmaske den geminderten Betrag ein.

- Wählen Sie bei der Ausbuchung des offenen Postens die Einstellung 'Ausbuchen des Differenzbetrags als Minderung'.

- Wählen Sie als Konto das Minderungskonto.

Centdifferenzen in der Umsatzsteuer-Voranmeldung

Aufgrund der Formularvorgaben können Centdifferenzen zwischen der Bemessungsgrundlage (Kz 89) und der Vorsteuer (Kz 61) entstehen.

- Kennzahl 89

Die Bemessungsgrundlage wird auf volle Euro abgerundet. Aus dem abgerundeten Nettobetrag errechnet das Programm den Steuerbetrag.

Diese Art der Berechnung ist im amtlichen Formular definiert und in der Spaltenüberschrift formuliert: 'Bemessungsgrundlage volle EUR'. - Kennzahl 61

Der Vorsteuerbetrag wird aus dem Vorsteuerkonto übernommen. Der Vorsteuerbetrag wird nicht gerundet.