§ 13b UStG (Umsatzsteuergesetz)

Jeder Selbstständige und Unternehmer hat eine Reihe von Pflichten.

Dazu gehören bestimmte Steuern, für die ein Unternehmer regelmäßig eine Erklärung bzw. Voranmeldung erstellen und proaktiv an das Finanzamt übermitteln muss.

Im Umsatzsteuergesetz (UStG) sind alle Abgaben geregelt, die Unternehmer und Selbstständige betreffen.

Im Paragraph 13 UStG wird aufgeschlüsselt, was in jede Waren- oder Dienstleistungsrechnung gehört.

Das Wichtigste zum § 13b UStG auf einen Blick

Jeder Unternehmer und Selbstständige ist Steuerschuldner und damit zur Abgabe der Umsatzsteuer verpflichtet.

Ausnahmen gelten für medizinische und Lehrberufe sowie für Kleinunternehmer.

§ 13 UStG regelt die Umsatzsteuerabgabe im Detail.

Der Rechnungssteller erstellt eine regelmäßige Umsatzsteuererklärung und führt die Steuer an das Finanzamt ab.

Für bestimmte Geschäfte, z. B. mit ausländischen Unternehmen oder in der Baubranche, kehrt sich die Steuerschuldnerschaft um:

§ 13b UStG regelt das „Reverse Charge“.

Reverse Charge gilt für:

- Bauleistungen als Subunternehmer,

- Goldhandel,

- Gebäudereinigungen als Subunternehmer,

- Verkauf eines Firmengrundstücks an andere Unternehmen,

- Lieferungen von bestimmten elektronischen Geräten,

- Emissionshandel,

- Entsorgung von Produktionsabfällen

- Für verschiedene Leistungen, die der Unternehmer von ausländischen Unternehmen bezieht.

In diesen Fällen übernimmt der Leistungsempfänger die Voranmeldung und Abrechnung der Umsatzsteuer.

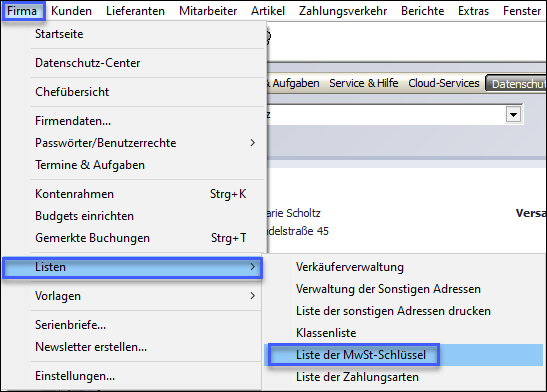

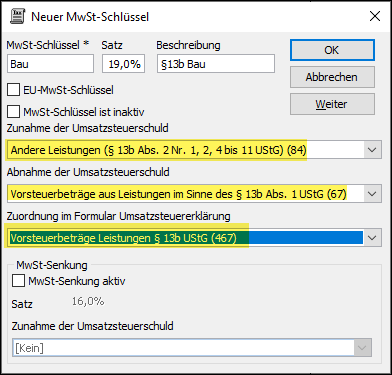

- Wählen Sie den Menüpunkt ‘Firma - Listen - Liste der Mehrwertsteuerschlüssel‘ aus.

- Klicken Sie links unten auf ‘MwSt-Schlüssel‘ und wählen Sie ‚Neu‘.

- Vergeben Sie im Feld ‘MwSt-Schlüssel‘ einen aussagekräftigen Namen (z.B. Bau).

- Tragen Sie bei ‘Satz‘ 19 % ein.

- Tragen Sie unter ‘Beschreibung‘ einen aussagekräftigen Text ein.

- Setzen Sie bei ‘EU-MwSt-Schlüssel‘ und ‘MwSt-Schlüssel ist inaktiv‘ keinen Haken.

- Wählen Sie bei ‘Zunahme der Umsatzsteuerschuld‘ den Eintrag ‘Andere Leistungen (§13b Abs. 2Nr. 1,2,4 bis 11 UStG) (84)‘.

- Bei ‘Abnahme der Umsatzsteuerschuld‘ wählen Sie ‚Vorsteuerbeträge aus Leistungen im Sinne des § 13b Abs. 1 UStG (67)‘ aus.

- Für die ‘Zuordnung im Formular Umsatzsteuererklärung‘ wählen Sie ‘Vorsteuerbeträge Leistungen §13b UStG (467)‘.

- Schließen Sie die Anlage des Steuerschlüssels über die Schaltfläche ‘OK‘ ab.

Vorgehen

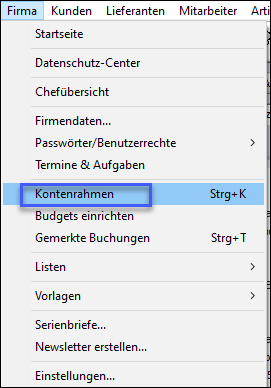

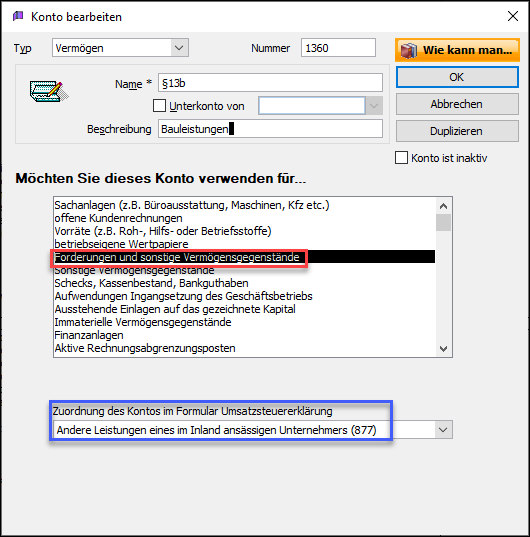

- Wählen Sie den Menüpunkt Firma - Kontenrahmen aus.

- Klicken Sie den Button 'Konto'.

- Wählen Sie im Kontextmenü 'Neu' bzw. 'Bearbeiten'.

- Wählen Sie im Feld 'Zuordnung des Kontos im Formular Umsatzsteuererklärung' aus dem Dropdown-Menü 'Andere Leistungen eines im Inland ansässigen Unternehmers (877)'aus.

Wichtig:

Verwenden Sie getrennte Geldtransitkonten für innergemeinschaftliche Erwerbe (zu 19% und 7%) und Fälle des §13b UStG.

Vorgehen

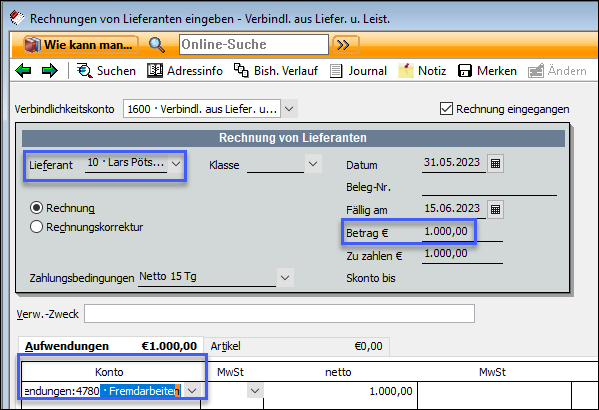

- Wählen Sie den Menüpunkt 'Lieferanten - Rechnung von Lieferanten eingeben' aus.

- Stellen Sie im Feld 'Lieferant' den Subunternehmer aus.

- Tragen Sie im Feld 'Betrag €' den Nettobetrag der Rechnung ein.

- Wählen Sie ein passendes Ausgabenkonto.

Wichtig:

Verwenden Sie keinen MwSt-Schlüssel.

- Verlassen Sie die Lieferantenrechnung über Speichern und Schließen.

Die Umsatzsteuer wird über eine Journalbuchung erfasst.

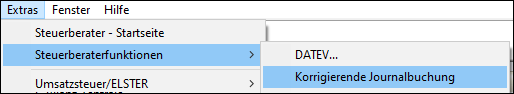

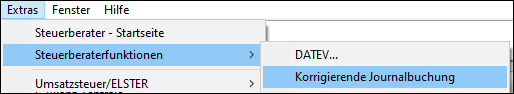

- Wählen Sie den Menüpunkt 'Extras – Steuerberaterfunktionen – korrigierende Journalbuchung' aus.

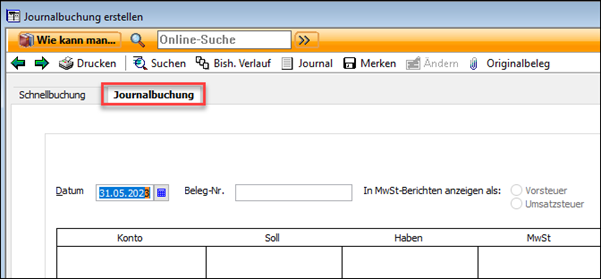

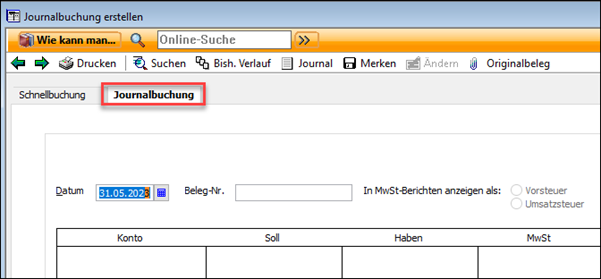

- Wechseln Sie hier auf die Registerkarte 'Journalbuchung'.

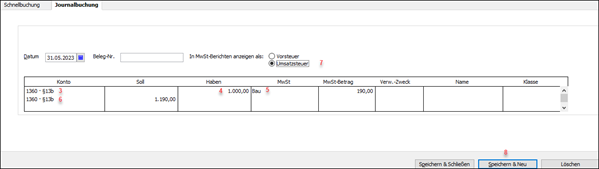

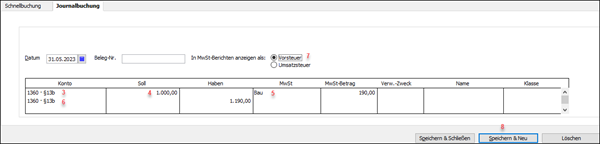

- Wählen Sie in der ersten Zeile unter 'Konto' das Konto Geldtransit aus.

- Tragen Sie in der Spalte 'Haben' den Nettobetrag der Lieferantenrechnung ein.

- Bei 'MwSt' verwenden Sie den neu angelegten Schlüssel Bau.

Der MwSt-Betrag wird automatisch berechnet. - Wählen Sie in der zweiten Zeile unter 'Konto' das Konto Geldtransit aus.

In der Spalte 'Soll' wird jetzt der Bruttobetrag eingetragen. - Wählen Sie bei 'In MwSt-Berichten anzeigen als' 'Umsatzsteuer' aus.

- Speichern Sie die Buchung über die Schaltfläche 'Speichern und Neu'.

- Rufen Sie über den Button 'Zurück'

die Buchung wieder auf.

die Buchung wieder auf. - Drucken Sie die Buchung über die Schaltfläche 'Drucken'.

- Da für die Journalbuchung bisher noch kein Beleg existiert, fügen Sie Ihren Unterlagen diesen Ausdruck als Eigenbeleg der Original-Lieferantenrechnung hinzu.

Die Vorsteuer wird über eine Journalbuchung erfasst

- Wählen Sie den Menüpunkt 'Extras – Steuerberaterfunktionen – korrigierende Journalbuchung' aus.

- Wechseln Sie hier auf die Registerkarte 'Journalbuchung'.

- Wählen Sie in der ersten Zeile unter 'Konto' das Konto 'Geldtransit' aus.

- Tragen Sie in der Spalte 'Soll' den Nettobetrag der Eingangsrechnung ein.

- Verwenden Sie bei 'MwSt' den neu angelegten Schlüssel Bau.

Der MwSt-Betrag wird automatisch berechnet. - In der zweiten Zeile unter 'Konto' wählen Sie das Konto 'Geldtransit' aus.

In der Spalte 'Haben' sollte jetzt der Bruttobetrag eingetragen werden. - Wählen Sie bei 'In MwSt-Berichten anzeigen als' 'Vorsteuer' aus.

- Speichern Sie diese Buchung über die Schaltfläche 'Speichern und Neu'.

- Rufen Sie sie über 'Zurück'

die Buchung wieder auf und drucken sie über die Schaltfläche 'Drucken'.

die Buchung wieder auf und drucken sie über die Schaltfläche 'Drucken'.

Wichtig

Da für die Journalbuchung bisher noch kein Beleg existiert, fügen Sie in Ihren Unterlagen diesen Ausdruck als Eigenbeleg der Original-Lieferantenrechnung hinzu.

Hinweis:

Beachten Sie, dass wir ausschließlich technischen Support und Anwendungsberatung durchführen können.

Hilfeleistung in Steuersachen darf geschäftsmäßig nur von Personen ausgeübt werden, die dazu befugt sind, § 2 StBerG.