Hintergrund

Betriebliche und steuerliche Einahmen-Überschussrechnungen

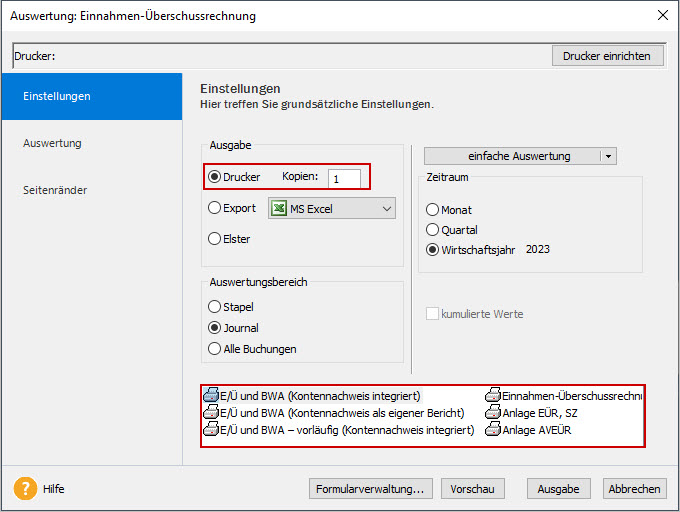

Im Druckdialog 'Einnahmen-Überschussrechnung' stehen für die Ausgabevariante 'Drucker' betriebliche und steuerliche Einnahmen-Überschussrechnungen zur Auswahl:

Für die Ausgabevariante 'ELSTER' stehen ausschließlich die amtlichen Steuerformulare zur Auswahl, die an das Finanzamt übermittelt werden.

In den folgenden Tabellen finden Sie Hinweise zu den Unterschieden der Formulare:

| Betriebliche Formulare | |

|---|---|

| Formular | Erläuterung |

| E/Ü und BWA (ab Version 2007) | Gewinnermittlung nach § 4 Abs.3 EStG mit Bestätigungsvermerk. Kontennachweise im Anhang. |

| E/Ü und BWA | Gewinnermittlung nach § 4 Abs. 3 EStG. Kontennachweise im Hauptformular. |

| E/Ü und BWA - vorläufig | Gewinnermittlung nach § 4 Abs. 3 EStG mit Schlussbemerkung 'vorläufiges Ergebnis'. Kontennachweise im Hauptformular. |

| Steuerliche Formulare | |

|---|---|

| Formular | Erläuterung |

| Anlage EÜR, SZE | Amtliches Formular 'Anlage EÜR'. Die 'Anlage SZE' (Schuldzinsen) ist rechtsformabhängig. |

| Anlage AVEÜR | Amtliches Formular für das Anlagenverzeichnis. |

| Einnahmen-Überschussrechnung | Die Werte im Formular entsprechen der Anlage EÜR. |

Ursachen für unterschiedlichen Gewinn/Verlust

Gewinn oder Verlust in den betrieblichen und steuerlichen Auswertungen unterscheiden sich in folgenden Fällen:

- Wenn Sie steuerlich nicht abziehbare Betriebsausgaben erfasst haben,

- Wenn Sie steuerlich anrechenbare 'Manuelle Werte' erfasst haben.

Kontenzuordnungen prüfen und korrigieren

Die Zuordnung der bebuchten Konten zu den steuerlichen und betrieblichen Berichten muss vollständig und korrekt sein.

Um falsche Zuordnungen zu ermitteln und zu korrigieren, nutzen Sie die Kontenaktualisierung.

Kontenaktualisierung durchführen

Die Kontenaktualisierung prüft alle Standardkonten und korrigiert nicht bebuchte Konten.

Bebuchte Konten korrigieren Sie mit Hilfe des Protokolls der Kontenaktualisierung.

Selbst angelegte Konten prüfen und korrigieren Sie manuell.

- Öffnen Sie das Menü 'Verwaltung - Kontenaktualisierung'.

- Wählen Sie auf der Seite Prüflauf 'Alle Konten und Änderungen prüfen'.

- Klicken Sie auf 'Prüflauf starten'.

- Wechseln Sie zur Seite 'Bebuchte Konten'.

- Aktivieren Sie die Option 'Details Alle'.

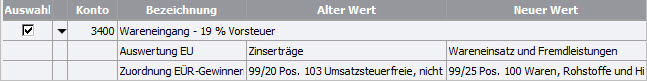

- Sie sehen alle Konten mit fehlerhafter Zuordnung in der Spalte 'Alter Wert'. Die korrekten Zuordnungen sehen Sie in der Spalte 'Neuer Wert'. Beispiel Konto 'Wareneingang':

- Klicken Sie auf 'Liste nach Excel exportierten'.

- Drucken Sie das Protokoll.

- Starten Sie die Kontenaktualisierung auf der Seite 'Aktualisierung'.

- Beenden Sie auf der Seite 'Zusammenfassung' die Kontenaktualisierung.

Bebuchte Konten korrigieren

Im Protokoll der Kontenaktualisierung sehen Sie alle bebuchten Konten mit fehlerhaften Zuordnungen. Korrigieren Sie alle protokollierten Konten mit fehlerhaften Zuordnungen.

- Öffnen Sie das Menü 'Verwaltung - Kontenverwaltung'.

- Markieren Sie ein fehlerhaftes Konto und klicken Sie auf 'Bearbeiten'.

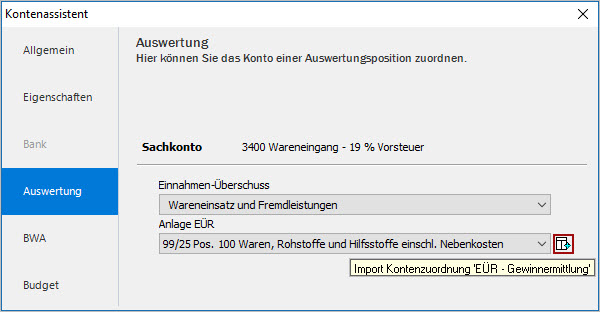

- Öffnen Sie im Kontenassistenten die Seite 'Auswertung'.

- Mit Klick auf das Symbol

starten Sie den 'Import Kontenzuordnung EÜR-Gewinnermittlung'.

starten Sie den 'Import Kontenzuordnung EÜR-Gewinnermittlung'.

- Alle Standardkonten werden jahresübergreifend mit der aktuellen Zuordnung zur steuerlichen Auswertung hinterlegt.

- Schließen Sie den Kontenassistenten mit 'Speichern'.

Abweichungen prüfen

Wenn Sie nicht abziehbare Betriebsausgaben und/oder manuelle Werte erfasst haben, ist der Gewinn/ Verlust in den betrieblichen und steuerlichen Formularen unterschiedlich.

Steuerlich nicht abzugsfähige Betriebsausgaben

Steuerlich nicht abzugsfähige Betriebsausgaben mindern den Gewinn in den betrieblichen Berichten (E/Ü und BWA). In den steuerlichen Berichten (Anlage EÜR, Einnahmen-Überschussrechnung) werden sie bei der Gewinnermittlung nicht berücksichtigt. Prüfen Sie Ihre nicht abzugsfähigen Betriebsausgaben.

| Beispiele | ||

|---|---|---|

| Nicht abzugsfähige Betriebsausgaben § 4 Abs. 5 EStG | Konten SKR-03 | Konten SKR-04 |

| Geschenke, nicht abziehbar | 4635, 4636, 4639 | 6620, 6621, 6629 |

| Bewirtungsaufwendungen, nicht abziehbar | 4654 | 6644 |

| Verpflegungsmehraufwand (Manueller Wert oder Konten) | 4674, 4681 | 6674, 6691 |

| Sonstige nicht abziehbare Ausgaben, z. B. Spenden, Geldbußen, Werbungskosten | 2380, 4397, 4652, 4655, 4679 | 6390, 6437, 6642, 6645, 6689 |

| Gewerbesteuer | 2281, 2283, 4320 | 7610, 4641, 7643 |

Wenn Sie diese Konten bebucht haben, mindern Sie den Gewinn ausschließlich in den betrieblichen Berichten.

Manuelle Werte

Ausschließlich steuerlich abzugsfähige Betriebsausgaben mindern den Gewinn in den steuerlichen Berichten. Sie finden keinen Eingang in die betrieblichen Berichte, da sie keine vom Betrieb verbrauchten Sachgüter und Dienstleistungen sind.

Klicken Sie im Druckassistenten auf die Schaltfläche 'Manuelle Werte'. Prüfen Sie die manuellen Werte, z. B.

- Aufwand für doppelte Haushaltsführung

- Kraftfahrzeugkosten für Wege zwischen Wohnung und Betriebsstätte

- Investitionsabzugsbetrag

Manuelle Werte mindern den Gewinn ausschließlich in den steuerlichen Berichten.

Beispiel

| Einahmen/Ausgaben | Betriebliche Berichte | Steuerliche Berichte |

|---|---|---|

| Betriebseinnahmen | + 50.000 | + 50.000 |

| Betriebsausgaben | - 30.000 | - 30.000 |

| - Nicht abziehbare Ausgaben | - 1.000 | 0 |

| - Manuelle Werte | 0 | - 5.000 |

| Gewinn/Verlust | 19.000 | 15.000 |