Hintergrund

Wenn Ihr Unternehmen Geschäfte mit Privatkunden innerhalb der EU tätigt, dürfen Sie seit dem 01.07.2021 Ihren EU-Privatkunden unter gewissen Voraussetzungen, die im Umsatzsteuer-Anwendererlass näher erläutert werden, keine deutsche Umsatzsteuer mehr berechnen. Stattdessen ist der Umsatzsteuersatz des EU-Landes auf der Rechnung anzugeben, in dem der private Leistungsempfänger sitzt.

Die Lieferschwelle für die Summe aller unter diese Regelung fallenden Umsätze beträgt 10.000 EUR innerhalb eines Kalenderjahres. Die Umsätze sind beim Bundeszentralamt für Steuern (BZSt) zu melden.

Registrierung für die Teilnahme an der OSS EU-Regelung

Das OSS-Verfahren ist ein Steuerverfahren für innergemeinschaftliche Fernverkäufe, welches die umsatzsteuerliche Registrierung in mehreren EU-Ländern erspart, indem die Besteuerungsverpflichtungen aus Fernverkäufen über ein nationales elektronisches Portal abgewickelt werden. Nehmen Sie am One-Stop-Shop nach §18j UStG teil, so gilt dies für alle Mitgliedsstaaten und alle unter diese Regelung fallenden Umsätze.

Sie können sich über das Online-Portal des Bundeszentralamts für Steuern für die neue One-Stop-Shop-Regelung registrieren. Die Anzeige muss vor Beginn des Besteuerungszeitraums erfolgen, ab dessen Beginn Sie teilnehmen möchte.

Die Teilnahme erfolgt auf elektronischem Weg, unter Angabe ihrer USt-IdNr. beim BZSt. Bei umsatzsteuerlichen Organschaften muss die Teilnahme an der Sonderregelung durch den Organträger unter dessen USt-IdNr. beantragt werden.

Sofern Sie schon für das Vorgängerverfahren, die Mini-One-Stop-Shop-Regelung, registriert sind, benötigen Sie keine erneute Anmeldung, sondern nehmen automatisch am Verfahren teil.

Steuersätze und Erlöskonten für OSS-Umsätze

| Unterstützte DATEV-Steuerschlüssel | |

| 240 | Lieferung von Waren, die im anderen EU-Land steuerpflichtig sind (Im anderen EU-Land steuerpflichtige Lieferung) |

| 250 | Nicht steuerpflichtige Dienstleistungen EU (Nicht steuerpflichtige sonstige Dienstleistungen EU) |

| 280 | Elektronischer Dienst (MOSS/OSS) (Elektronische Dienste (MOSS / OSS)) |

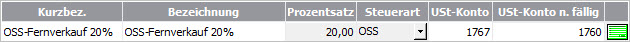

Im Menü 'Verwaltung - Steuersätze' finden Sie zwei vordefinierte Steuersätze für OSS-Umsätze:

- Umsatzart 'OSS-Fernverkauf' mit dem DATEV-Steuerschlüssel 240

- Umsatzart 'OSS-Leistungen' mit dem DATEV-Steuerschlüssel 250

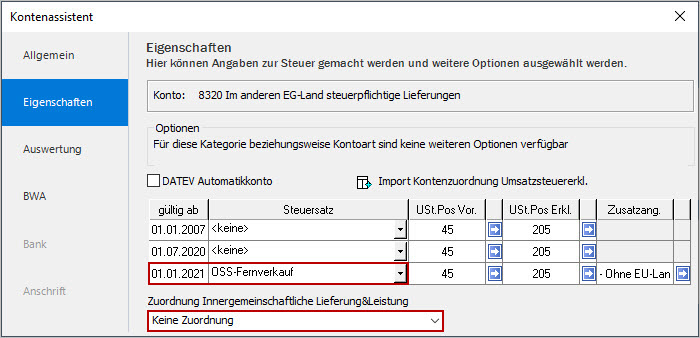

Beispiel SKR-03:

Sie hinterlegen die Steuersätze bei den Konten für OSS-Fernverkäufe und OSS-Leistungen:

| Umsatzart | Kontobezeichnung | Konto SKR 03 / 04 |

|---|---|---|

| OSS Fernverkauf | Erlöse aus im anderen EU-Land steuerpflichtigen Lieferungen | 8320 / 4320 |

Verwenden Sie dieses Konto als Kopiervorlage für eigene Konten. Von DATEV vorgesehener Kontenbereich:

- SKR-03: 8320 - 8329

- SKR-04: 4320 - 4329

Hinterlegungen im Kontenassistenten:

Wichtig: Achten Sie darauf, dass bei der Zuordnung Innergemeinschaftliche Lieferung&Leistung 'Keine Zuordnung' ausgewählt ist.

Buchungssystematik

Sie können unter drei verschiedenen Buchungssystematiken wählen.

| Buchungssystematik | Hinweise |

|---|---|

1. Eingabe des EU-Landes und des Steuer-Prozentsatzes in der Buchungsmaske | Nach der Eingabe des Erlöskontos in der Buchungsmaske werden die Felder für die Auswahl des Prozentsatzes und des EU-Landes angezeigt.

|

2. Verwendung von Buchungsvorlagen | Falls Sie regelmäßige Umsätze in einem EU-Land mit wiederkehrenden Steuersätzen haben, können Sie dafür eine Buchungsvorlage anlegen. In der Vorlage können Sie das EU-Land und den Steuersatz eingeben. |

3. Buchen mit individuellen Steuersätzen und Erlöskonten

| Falls Sie regelmäßige Umsätze in einem EU-Land mit wiederkehrenden Steuersätzen haben, können Sie einen individuellen Steuersatz mit definiertem Prozentsatz anlegen und ein Konto mit Zuordnung des Bestimmungslandes anlegen. |

Detaillierte Angaben zur Vorgehensweise finden Sie hier:

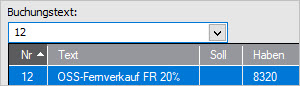

Prozentsatz und EU-Land in der Buchungsmaske eingeben

In der Buchungsmaske werden nach der Eingabe des Erlöskontos die Felder für den Prozentsatz und das EU-Land angezeigt. Hinterlegen Sie die Angaben für Ihren Buchungsfall.

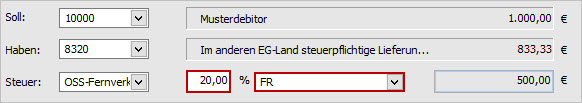

Beispiel: OSS-Fernverkauf in Frankreich mit 20% Steuer

Alle anderen Angaben in der Buchungsmaske erfassen Sie wie gewohnt.

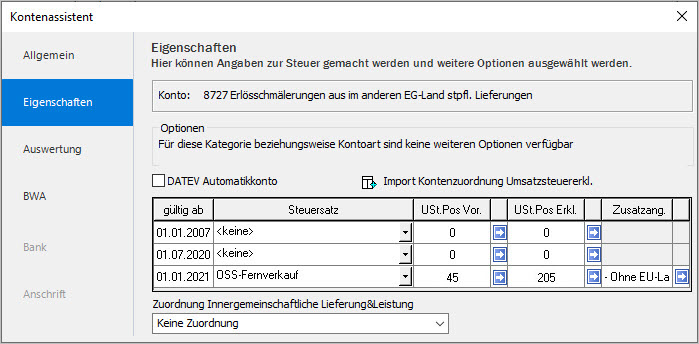

Zahlung mit Skonto buchen

Für die Zahlungen mit Skonto benötigen Sie ein Erlösminderungskonto mit Steuersatz 'OSS'.

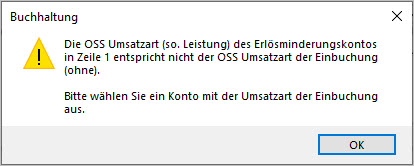

Wichtig: Der Steuersatz des Erlösminderungskontos (OSS-Fernverkauf bzw. OSS-Leistung) muss der Umsatzart der Rechnung entsprechen.

Im OP-Ausbuchungsdialog geben Sie das Skontokonto ein.

Das Programm übernimmt automatisch den Prozentsatz der Rechnung für die Berechnung der Umsatzsteuer. Auch das EU-Bestimmungsland wird von der Rechnung übernommen.

Beispiel:

Falls die Umsatzart des Skontokontos nicht mit dem Erlöskonto übereinstimmt, kommt beim Buchen folgende Meldung.

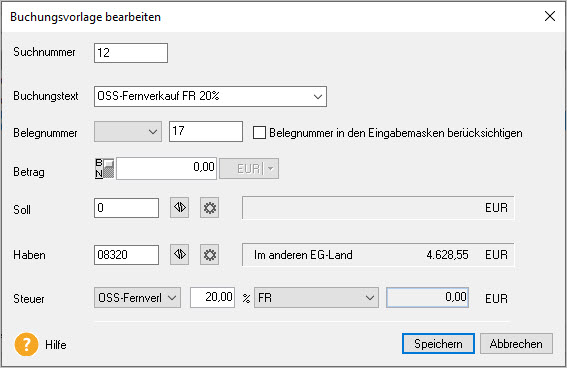

Buchungsvorlagen verwenden

Falls Sie regelmäßige Umsätze in einem EU-Land mit wiederkehrenden Steuersätzen haben, können Sie dafür eine Buchungsvorlage anlegen. In der Vorlage können Sie das EU-Land und den Steuersatz eingeben. Auch die Kontierung kann in der Buchungsvorlage hinterlegt werden.

Beispiel: OSS-Fernverkauf in Frankreich mit 20% Steuer

- Öffnen Sie das Menü 'Verwaltung - Buchungsvorlagen'.

- Klicken Sie auf 'Neu'.

- Hinterlegen Sie Ihre Eingaben.

Feld Hinweise zu den Eingabefeldern Suchnummer Die Eingabe der Suchnummer ist optional. Die Suchnummer dient der Suche nach der Buchungsvorlage in der Buchungsmaske.

Buchungstext Der Buchungstext dient der Suche nach der Buchungsvorlage in der Buchungsmaske und wird als Textvorschlag im Feld 'Buchungstext' hinterlegt. Konten Sie können die Konten in der Buchungsvorlage hinterlegen oder in der Buchungsmaske eingeben. Falls dem Erlöskonto ein OSS-Steuersatz hinterlegt ist, wird der Steuersatz automatisch angezeigt und die Eingabefelder für das EU-Land und die Steuer werden angezeigt. Prozentsatz Tragen Sie hier den Prozentsatz der Steuer ein. EU-Land Wählen Sie das EU-Land in der Auswahlliste. - Speichern Sie die Buchungsvorlage.

Individuelle Steuersätze und Konten anlegen

Falls Sie regelmäßige Umsätze in einem EU-Land mit wiederkehrenden Steuersätzen haben, können Sie:

- Einen individuellen Steuersatz mit definiertem Prozentsatz anlegen

- Ein Konto mit Zuordnung des Bestimmungslandes anlegen

In der Buchungsmaske sind diese Angaben dann bei Auswahl des Kontos hinterlegt.

Beispiel: OSS-Fernverkauf in Frankreich mit 20% Steuer

Übersicht zur Vorgehensweise

- Schritt 1: Steuersatz anlegen.

- Schritt 2: Konto für Erlöse anlegen.

- Schritt 3: Buchung erfassen.

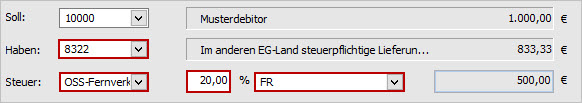

Steuersatz anlegen

Verwenden Sie für gleiche Umsatzsteuerwerte verschiedener Mitgliedsstaaten nur einen Steuersatz. Vergeben Sie deshalb in der Steuersatz-Bezeichnung allgemeine Namen und vermeiden Sie Länderbezeichnungen.

Einen Überblick über alle Steuersätze der EU-Länder finden Sie hier: Mehrwertsteuersätze in den EU-Ländern

Vorgehen

- Öffnen Sie das Menü 'Verwaltung - Steuersätze'.

- Erfassen Sie den neuen Steuersatz in der untersten leeren Zeile.

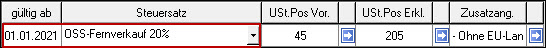

- Beispiel SKR-03: Steuersatz für Umsatzsteuer 20%

Hinweise zu den Eingabefeldern Steuerart Wählen Sie die Steuerart 'OSS'. Steuerkonten Die von DATEV vorgeschlagenen Konten können Sie für alle Prozentsätze und alle Länder verwenden.

- Im anderen EG-Land steuerpfl. Lieferung

SKR-03: 1767, SKR-03: 3817 - Im anderen EG-Land steuerpfl. Sonstigen Leist./Werklieferung

SKR-03: 1768, SKR-04: 3818

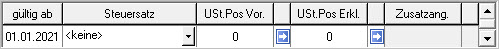

USt.-Konto n. fällig Diese Angabe ist aus programmtechnischen erforderlich und wird für die Istbesteuerung benötigt. Wählen Sie hier ein Standardkonto aus. Im Zweifel stimmen Sie sich mit Ihrem Steuerberater ab. DATEV-Steuerschlüssel Wichtig: Die DATEV-Steuerschlüssel sind für die korrekte Auswertung der Konten erforderlich. Hinterlegen Sie deshalb bei individuellen OSS-Steuersätzen die Steuerschlüssel über das grüne Symbol rechts. Tragen Sie in der Zeile '01.01.2021' folgende Ziffern ein:

- OSS Fernverkauf: Schlüssel 240

- OSS Leistungen: Schlüssel 250

- Im anderen EG-Land steuerpfl. Lieferung

Wenn Sie alle Angaben hinterlegt haben, klicken Sie auf 'Speichern'.

Erlöskonto mit Länderzuordnung anlegen

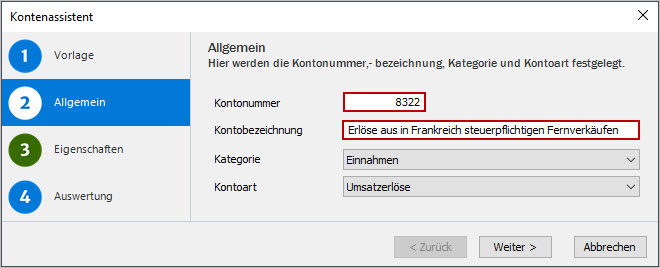

Beispiel: Anlage Erlöskonto für OSS-Fernverkäufe in Frankreich mit 20% USt.

- Öffnen Sie 'Verwaltung - Kontenverwaltung'.

- Markieren Sie das Vorlagenkonto und klicken Sie auf 'Kopieren'.

- Hinterlegen Sie die neue Kontonummer und die Kontobezeichnung.

- Klicken Sie auf 'Weiter'.

- Wählen Sie den Steuersatz 'OSS-Fernverkauf 20%'.

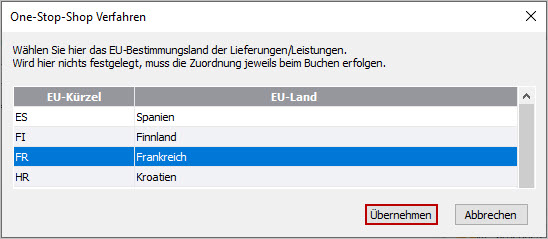

- Um das EU-Bestimmungsland zuzuordnen, klicken Sie rechts auf den blauen Pfeil.

- Markieren Sie das Bestimmungsland und klicken Sie auf 'Übernehmen'.

- Klicken Sie auf 'Weiter' und übernehmen Sie die weiteren Kontoangaben unverändert.

- Speichern Sie das Konto.

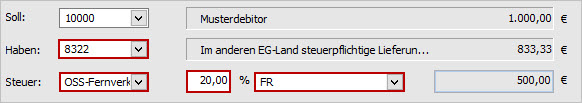

Buchung erfassen

Beispiel: OSS-Fernverkauf in Frankreich mit 20% Steuer

- Tragen Sie in der Buchungsmaske das Konto mit OSS-Steuersatz ein.

- Nach Eingabe des Kontos werden die Felder für den Prozentsatz der Steuer und das EU-Bestimmungsland angezeigt.

- Erfassen Sie die weiteren Angaben im Buchungssatz wie gewohnt.

Bestimmungsland in Buchungslisten einblenden

Sie können das Länderkürzel in den Buchungslisten unterhalb der Buchungsmaske und im Menü 'Ansicht' anzeigen lassen.

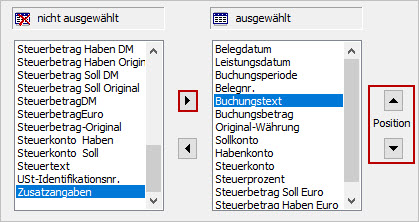

- Markieren Sie eine Buchung mit der rechten Maustaste.

- Klicken Sie im Kontextmenü auf 'Listeneinstellungen'.

- Markieren Sie links das Feld 'Zusatzangaben'.

- Verschieben Sie das Feld auf die rechte Seite und legen Sie die Position fest.

- Klicken Sie auf 'OK'.

Auswertung 'EU Umsätze' erstellen

Für die Auswertung der Konten ist die korrekte Hinterlegung der DATEV-Steuerschlüssel im Steuersatz erforderlich:

Sie finden die Auswertung in folgenden Menüs:

- Berichte - Auswertung - EU Umsätze (OSS Meldung)

- Extras - ELSTER - EU Umsätze (OSS Meldung)

Wählen Sie im Berichtsassistenten das Quartal und den Auswertungsbereich (Stapel/Journal/Alle Buchungen).

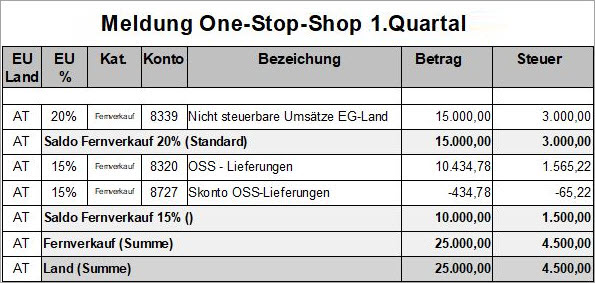

Der Bericht ist wie folgt aufgebaut:

| Gliederung |

|

| Salden und Summen |

|

Beispiel:

Steuerzahlung an das BZSt

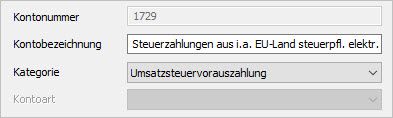

Für die Steuerzahlung an das Bundeszentralamt für Steuern (BZSt) sind von der DATEV in den Standardkontenrahmen SKR-03 und SKR-04 folgende Konten vorgesehen:

- SKR-03: 1729

- SKR-04: 3799

Da diese Konten im Kontenplan von Lexware buchhaltung bereits vorhanden waren, ist die Kategorie dieser Konten 'Umsatzsteuer'. Sie können diese Kategorie belassen oder die Kategorie auf 'Umsatzsteuer-Vorauszahlung' ändern, falls das Konto noch nicht bebucht wurde.

Falls das Konto bereits bebucht ist, können Sie alternativ das Konto kopieren und die Kategorie beim neu angelegten Konto ändern. Hinterlegen Sie diese Eigenschaften:

OSS-Steuerkonten in der Umsatzsteuerverprobung

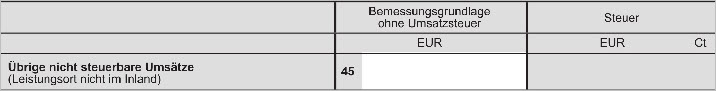

Der Ausweis der OSS-Umsätze in der Umsatzsteuer-Voranmeldung erfolgt in der Position 45.

Der Ausweis der Steuer ist im Formular nicht vorgesehen.

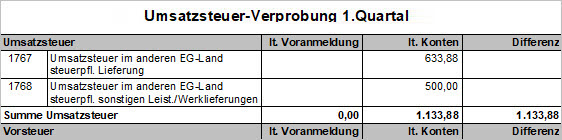

In der Umsatzsteuerverprobung führt dies zu einer Differenz bei den Steuerkonten, die den OSS-Steuersätzen hinterlegt sind.

Aus diesem Grund haben Sie die Möglichkeit, diese Steuerkonten in der Umsatzsteuerverprobung auszublenden.

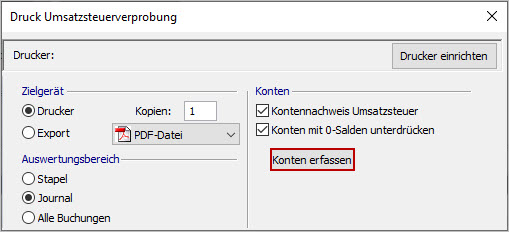

- Öffnen Sie 'Berichte - Auswertung - Umsatzsteuerverprobung'.

- Klicken Sie im Druckdialog auf 'Konten erfassen'.

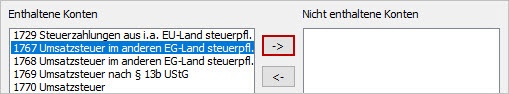

- Markieren Sie auf der linken Seite das Konto und verschieben Sie es auf die rechte Seite.

- Speichern Sie die Änderung.