BWA: Alles Wichtige zur betriebswirtschaftlichen Auswertung für Unternehmer

Im Gegensatz zur Bilanz wird die BWA (betriebswirtschaftliche Auswertung) nicht nur einmal im Jahr erstellt, sondern monatlich. Dadurch erhalten Sie Unternehmer ein festes Monatsergebnis, mit welchem sie arbeiten können. Sie Eine BWA ist deshalb von großer Bedeutung. Denn sie enthält damit deutlich aktuellere Zahlen aus der Buchhaltung als die E-Bilanz und hilft Ihnen dabei, Entwicklungen im Unternehmen frühzeitig zu erkennen. Dank der jeweiligen Kosten- und Erlössituation können Sie bei Bedarf direkt entsprechende Maßnahmen einleiten. Informieren Sie sich in folgendem Beitrag, wie eine BWA hilft, die Ertragslage abzubilden und welche Arten für Sie in Frage kommen.

Hinweis: Gendergerechte Sprache ist uns wichtig. Daher verwenden wir auf diesem Portal, wann immer möglich, genderneutrale Bezeichnungen. Daneben weichen wir auf das generische Maskulinum aus. Hiermit sind ausdrücklich alle Geschlechter (m/w/d) mitgemeint. Diese Vorgehensweise hat lediglich redaktionelle Gründe und beinhaltet keinerlei Wertung.

Definition

Was ist eine BWA?

Die betriebswirtschaftliche Auswertung (Abkürzung: BWA) lehnt sich per Definition an die Gewinn- und Verlustrechnung (GuV) an und enthält wichtige Informationen über die Leistungsfähigkeit und die wirtschaftliche Ertragslage Ihres Betriebs. Die Basis hierfür bilden Daten aus der Finanzbuchhaltung zu Erträgen, Aufwendungen und Umsatzerlösen. Somit handelt es sich bei einer BWA um eine Übersicht zu allen relevanten Zahlen in Ihrem Unternehmen. Verantwortlich dafür ist entweder der Steuerberater, der Buchhalter oder Sie selbst. Die betriebswirtschaftliche Auswertung hilft als Controlling-Tool, ein vorläufiges Betriebsergebnis zu ermitteln. So haben Sie jederzeit den aktuellen Stand Ihres Unternehmens parat.

Wie sieht eine BWA aus?

Je nachdem welche Art von BWA erstellt wird, sehen betriebswirtschaftliche Auswertungen unterschiedlich aus. Gewisse Bestandteile finden sich aber in jeder BWA. Hier eine Übersicht:

Verschiedene Arten der BWA

Es gibt weder eine Pflicht zur Erstellung einer BWA noch gesetzliche Vorgaben dazu, wie diese auszusehen hat. Dementsprechend viele Varianten gibt es. Welche für Ihr Unternehmen am hilfreichsten ist, hängt von Ihrer Branche ab und davon, welche Kennzahlen Sie analysieren bzw. wofür Sie die BWA nutzen möchten.

Die wichtigsten und in der Praxis am häufigsten verwendeten BWA-Arten sind:

- die kurzfristige Erfolgsrechnung

- die Bewegungsbilanz

- die statische Liquidität

Wenn Sie Ihre Zahlen miteinander vergleichen möchten, empfehlen sich folgende BWA-Varianten:

- Vorjahresvergleich

- Soll-Ist-Vergleich

- Branchenvergleich

- Jahresübersicht

Kurzfristige Erfolgsrechnung

Die kurzfristige Erfolgsrechnung oder auch „Standard-BWA“ ist die wichtigste und am häufigsten in der Praxis eingesetzte BWA-Variante. Mit ihr wird der wirtschaftliche Erfolg des Unternehmens analysiert. Im Fokus dieser Erfolgsrechnung steht der Ertrag der jeweiligen Zeitperiode. Dabei werden Kosten und Erlöse aufgelistet und diese ins Verhältnis zu den Gesamtkosten bzw. den Gesamtumsätzen gesetzt.

Unter anderem stellt die BWA-Art „kurzfristige Erfolgsrechnung“ folgende Kennzahlen zur Auswertung zur Verfügung:

- Gesamtleistung (z. B. Umsatzerlöse und Bestandsveränderungen)

- Rohertrag (Gesamtleistung / Materialeinkauf und Fremdleistungen)

- Sonstige betriebliche Erlöse (z. B. privater Nutzungsanteil von Firmenwagen und Diensthandy)

- Betrieblicher Rohertrag (Rohertrag + sonstige betriebliche Erlöse)

- Kostenarten (z. B. Personalkosten, Raumkosten, Abschreibungen, Werbe- und Reisekosten)

- Betriebsergebnis (vor Zinsen und Steuern)

- Neutraler Aufwand (z. B. Zinsen und Steuervorauszahlungen)

- Neutraler Ertrag (z. B. Steuererstattungen oder Mieterträge)

- Ergebnis vor Steuern (Betriebsergebnis / neutr. Aufwendungen + neutr. Erträge)

- Vorläufiges Ergebnis (Ergebnis vor Steuern / Steuern)

Die beiden wichtigsten Kennzahlen in der Finanzbuchhaltung sind hierbei das Betriebsergebnis und das vorläufige Ergebnis. Während das Betriebsergebnis den Erfolg der eigentlichen Geschäftstätigkeit darstellt, spiegelt das vorläufige Ergebnis den Verdienst des Betriebes wider.

Bewegungsbilanz

Auch wenn die Standard-BWA einen Überschuss ausweist, kann es vorkommen, dass trotzdem kein Geld in der Kasse ist. Dann stellt sich die Frage, wo das Geld hingewandert ist. Einen Aufschluss hierüber kann die sogenannte Bewegungsbilanz geben. Sie weist aus, wo die finanziellen Mittel herkamen und wofür sie verwendet wurden.

Zentrale Daten der Bewegungsbilanz sind:

- Anlagevermögen

- Umlaufvermögen

- Kasse

- Forderungen

- Verbindlichkeiten

- Kredite

- Umsatzsteuer

- Rückstellungen

- Einlagen

- Vorläufiges Ergebnis

Statische Liquidität

Spricht man von einer statischen Liquidität bedeutet dies, dass die Liquidität zu einem bestimmten Abrechnungszeitpunkt betrachtet wird. Hierfür werden Zahlungsmittel und Forderungen den Verbindlichkeiten zeitpunktbezogen gegenübergestellt. Damit bietet diese BWA-Variante einen Überblick über die Zahlungsfähigkeit des Unternehmens und eine gute Grundlage für die betriebswirtschaftliche Liquiditätsplanung.

In der BWA der statischen Liquidität werden u. a. die Barliquidität und die Liquidität 2. Grades ausgewiesen. Während anhand der Barliquidität ersichtlich wird, ob Kontokorrentkredite durch andere finanzielle Mittel gedeckt sind, umfasst die Liquidität 2. Grades außerdem Forderungen und Verbindlichkeiten, die demnächst auf das Unternehmen zukommen. Grundsätzlich sollten Ihre flüssigen Mittel immer so hoch sein, dass Sie Rechnungen von Lieferanten und andere Verpflichtungen vollständig bezahlen können.

Wichtige Daten der statischen Liquidität sind:

- Bank

- Kasse

- Kurzfristige Forderungen

- Kurzfristige Verbindlichkeiten

- Weiteres Umlaufvermögen (Warenbestand oder Aufträge, die gerade in Arbeit sind)

Vorjahresvergleich

Die größte Aussagekraft bekommen Daten immer dann, wenn man sie in einen zeitlichen Vergleich miteinander setzt. Denn erst dann wird klar, ob die Zahlen steigen oder sinken, so dass Sie entsprechende Schlüsse mit Blick auf die Gesamtleistung ziehen können. Sinken beispielsweise die Umsatzerlöse im Vergleich zum Vorjahr, kann dies darauf schließen lassen, dass die Kaufbereitschaft der Kunden zurückgegangen ist oder dass man Kunden verloren hat.

Welche Daten man bei dieser Art der BWA miteinander vergleicht, kann jedes Unternehmen selbst entscheiden. Auch welche Zeiträume miteinander verglichen werden, bleibt Ihnen überlassen. Neben dem Gesamtjahr kann es sich ebenfalls lohnen, Monats- oder Quartalszahlen miteinander zu vergleichen. Sehen Sie hier, dass bestimmte Monate umsatzstärker sind als andere, können Sie beispielsweise in diesen Monaten übergangsweise mehr Aushilfen einstellen.

Soll-Ist-Vergleich

Ziele sind für jedes Unternehmen von zentraler Bedeutung. Nur wenn man weiß, was man erreichen möchte, kann man sich schließlich das „Wie“ überlegen. Eine BWA kann hier helfen. So sollten Sie in einem ersten Schritt definieren, auf welche Kennzahlen Sie den Fokus legen und welche Ergebnisse diese Kennzahlen in einer bestimmten Zeitperiode erreichen sollen.

Anhand der BWA sehen Sie, ob sich beispielsweise die monatlichen Kennzahlen tatsächlich Ihren Planungen entsprechend entwickelt haben. Ist dies nicht der Fall, sehen Sie dies auf einen Blick und können bei Bedarf rechtzeitig entgegensteuern.

Tipp

Planung ist alles

Erstellen Sie zum Jahresabschluss Ihre monatliche Planung für das kommende Jahr. Wenn Sie die Planung genauso aufbauen wie die Konten Ihrer BWA, geht der monatliche Soll-Ist-Vergleich ganz einfach und schnell.

BWA-Aufbau: Diese Bestandteile sollte jede betriebswirtschaftliche Auswertung enthalten

Wie bereits beschrieben, gibt es nicht „die eine“ BWA. Welche Art Sie wählen, hängt ganz von Ihrem Unternehmen, Ihrer Branche und den Zielen ab, die Sie mit der BWA verfolgen. Basis einer jeden BWA (egal, ob für Kleinunternehmer, Freiberufler oder eine GmbH) sind aber immer die Posten der Gewinn- und Verlustrechnung (GuV).

Damit Sie die wirtschaftliche Leistungsfähigkeit Ihres Unternehmens beurteilen können, sollte die Einnahmen-Ausgaben-BWA auf jeden Fall mindestens folgende Posten umfassen:

- Umsatzerlöse

- Rohertrag

- Kostenarten (z.B. Personalkosten, Materialkosten etc.)

- Zinsertrag bzw. -aufwand

- EBIT (Ergebnis vor Steuern)

- Steuern

Neben den Zahlen für den untersuchten Zeitraum empfiehlt es sich ebenfalls, zeitliche Vergleichswerte (z. B. Vorjahreswerte) anzugeben. Nur so lässt sich die Entwicklung der Zahlen analysieren. Die Veränderung der Werte kann in einer weiteren Spalte in Prozent angegeben werden. So erhalten Sie schnell einen Überblick über die wesentlichen Veränderungen, die Ihre Ertragslage beeinflussen.

Info

Welchen Nutzen hat die BWA für Selbstständige?

Die BWA ist keine Pflicht! Allerdings zeigt sie Ihnen Ihre aktuelle Geschäftslage in Echtzeit auf.

- Sie können so beispielsweise deine Steuervorauszahlungen checken und bei Bedarf rechtzeitig einen Antrag auf Fristverlängerung beim Finanzamt stellen.

- Auch unerwartete Schwankungen werden mithilfe einer BWA deutlich. In solchen Fällen können Sie auf Basis der BWA-Zahlen schnelle Entscheidungen treffen und entlastende Maßnahmen umsetzen.

- Falls Sie einen Kredit für Selbstständige beantragen wollen, benötigen Sie meist ebenfalls eine BWA für die Bank.

So erstellen Sie eine BWA

Mit etwas Fachwissen und einer modernen Software ist es nicht schwer, eine BWA zu erstellen. Um eine für Ihr Unternehmen anzufertigen, stehen Ihnen zwei Möglichkeiten zur Verfügung: Entweder Sie lassen die betriebswirtschaftliche Auswertung von Ihrem Steuerberater für Sie erstellen oder Sie erstellen eine vorläufige (BWA) selbst.

BWA mit einer Software selbst erstellen

Die Zahlen der BWA kommen aus der Buchhaltung. Deshalb sollte eigentlich jedes gute Buchführungsprogramm über eine Funktion verfügen, mit der automatisch eine BWA-Auswertung erstellt werden kann. Was ist dabei der Vorteil gegenüber einer BWA vom Steuerberater? Diese Erstellung der BWA verursacht keine zusätzlichen Kosten.

Tipp

Moderne Buchhaltungssoftware nutzen

Wir empfehlen Lexware buchhaltung zur Erstellung Ihrer BWA. Im Buchführungsprogramm Lexware buchhaltung ist diese Funktion enthalten. Mit diesem Tool lässt sich eine BWA per Mausklick verfassen, in der sowohl die kurzfristige Erfolgsrechnung als auch die Bewegungsbilanz enthalten ist. Damit haben Sie alle Zahlen, wie zum Beispiel Umsatz oder Wareneinsatz, direkt zur Hand.

BWA-Vorlage

Eine weitere kostengünstige Möglichkeit, die BWA selbst zu formulieren, ist die Nutzung einer BWA-Form 01-Vorlage – beispielsweise in Excel. Der Nachteil gegenüber der Buchhaltungssoftware: Hier müssen Sie alle Zahlen selbst eintragen, um beispielsweise Ihren BWA-Jahresabschluss zu generieren.

Lexware stellt Ihnen eine BWA-Vorlage hier zum Download zur Verfügung. Das Muster bietet Ihnen auch eine kumulierte Jahresübersicht und interaktive Verlaufsdarstellungen, dank der Sie sofort die Tendenz der Unternehmensentwicklung erkennen.

BWA lesen und verstehen

Für Unternehmer ist es von größter Bedeutung, eine betriebswirtschaftliche Auswertung und ihren Aufbau zu verstehen. Sie ist ein unverzichtbares Instrument, um zu kontrollieren, ob Sie kostendeckend wirtschaften. Ist Ihr Betriebsergebnis negativ, wissen Sie, dass etwas falsch läuft.

Definition

Was ist eine testierte BWA?

Wenn Sie einen Steuerberater haben und dieser die BWA monatlich für Sie erstellt, spricht man von einer „testierten BWA“.

Beispiele für eine betriebswirtschaftliche Analyse

Wenn Sie in der Lage sind, die BWA richtig zu lesen und zu verstehen, erkennen Sie schon während des Jahres, ob die finanzielle Entwicklung und die Ertragskraft Ihres Betriebs positiv verlaufen oder ob es Probleme geben könnte. Die BWA-Kennzahlen verraten Ihnen unter anderem:

- Was vom Umsatz übrig bleibt

- Welche Kosten dafür anfallen

- Welche Erlöse unter- oder überschritten wurden

- Wie hoch zum Beispiel der Wareneinsatz im Vergleich zum Umsatz ist

- Wie hoch Ihre Finanzierungskosten ausfallen

- Wie sich die generelle Entwicklung des Geschäftsmodells darstellt

- Wie sich die Unternehmensentwicklung in Prozent ausdrückt

- Wie Sie im Branchenvergleich dastehen

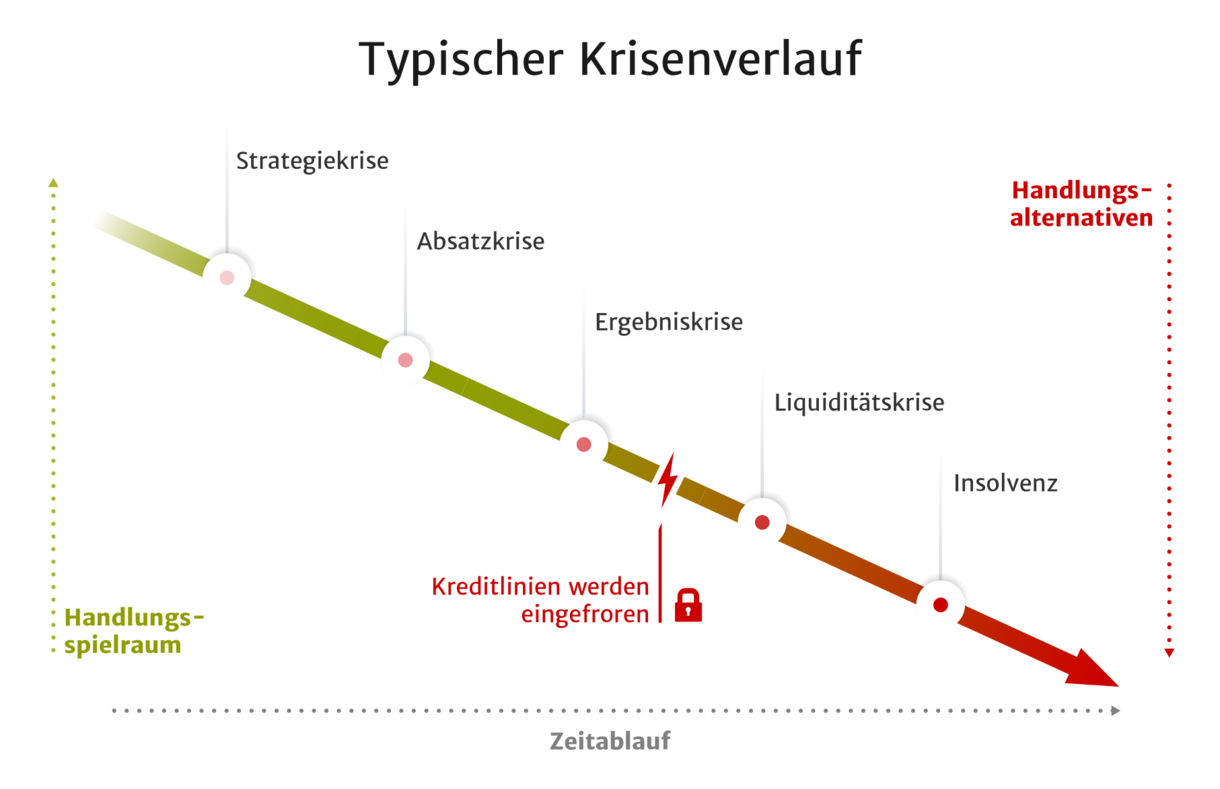

Bei einer BWA-Analyse erkennen Sie sofort, wie gut Sie im vergangenen Monat gewirtschaftet haben. So können Sie bei ungewöhnlichen Entwicklungen kurzfristig eingreifen – zum Beispiel um einer negativen Kostenentwicklung entgegenzuwirken oder einen Gewinn noch weiter auszuschöpfen. Darüber hinaus können Sie mithilfe der BWA, Hochrechnungen bezüglich des voraussichtlichen Jahresgewinns vornehmen. Achtung: Grundsätzlich ist eine BWA jedoch nur immer so aussagekräftig, wie die Buchführung, die die Zahlen dafür liefert. Um finanzielle Krisen zu vermeiden, braucht es deshalb aktuelle, korrekte Zahlen. Eine gute BWA hilft Ihnen die richtigen Entscheidungen zu treffen und Krisen zu verhindern.

Häufige Fragen (FAQ) zur betriebswirtschaftlichen Auswertung (BWA)

Wie nutzen Unternehmer die Ergebnisse der BWA?

Für Sie als Unternehmer ist eine regelmäßige betriebswirtschaftliche Auswertung (BWA) ein wichtiges Instrument, um beispielsweise Aufwendungen, Abschreibungen und Steuern im Blick zu behalten. Denn um Ihr Geschäftsmodell erfolgreich voranzutreiben, müssen Sie jederzeit den Überblick über die Kosten behalten. Nur dann gibt es keine bösen Überraschungen. Eine BWA hilft Ihnen sich regelkonform zu verhalten, wenn es zum Beispiel darum geht, Steuervorauszahlungen zu planen oder aktuelle Zahlen für ein Kreditangebot Ihrer Hausbank zusammenzustellen.

Was zeigt eine BWA nicht an?

Eine sogenannte Standard-BWA berücksichtigt nicht die Liquidität einer Firma. Es kann deshalb geschehen, dass sich Ihre Umsätze und Gewinne positiv entwickeln, aber das Geld dennoch nicht reicht. Das kann an vielem liegen. Vielleicht sollten Sie Ihr Mahnwesen optimieren oder die Zahlungsmodalitäten anpassen? Denn eine gezielte Liquiditätsplanung ist für Ihren Geschäftserfolg unerlässlich. Eine BWA zeigt Ihnen außerdem nicht, wo einzelne Kosten entstanden sind. Hierfür brauchen Sie zusätzlich eine Kostenstellenrechnung.